「土地や建物などの不動産にかかる相続税はいくら?」「相続税評価額はどうやって計算すればいいの?」「マンションの場合はどうやって計算するの?」など、不動産を相続したときには様々な疑問や不安が生じると思います。

相続税の納税期限は10ヶ月と決められているため、親の不動産を相続した子供は、不動産の評価額をなるべく早く把握し、相続税を支払う準備をしたいと思われるのではないでしょうか。

「不動産の評価額を計算するのは難しそう」と思われている人もいるかもしれませんが、実際には非常に簡単で、すぐに計算できます。

この記事では、「土地・建物の相続税評価額の計算方法」について、初心者にもわかりやすく解説していきますので参考にしてください。

土地の相続税評価額の計算方法

土地の上に家屋が建てられている場合であっても、土地と建物は分けて相続税評価額を計算します。

まず土地の相続税評価額ですが、「路線価方式」と「倍率方式」の2通りの計算方法があります。

基本的には路線価方式を使うケースがほとんどで、路線価が設定されていない地域に限り、倍率方式を使って相続税評価額を計算します。

それぞれの計算方法について紹介していきますので、参考に計算してください。

路線価方式を使う

土地には路線価という、1平方メートル当たりの価格が決められています。

路線価に土地の面積を乗じれば、土地の価格が分かるということです。

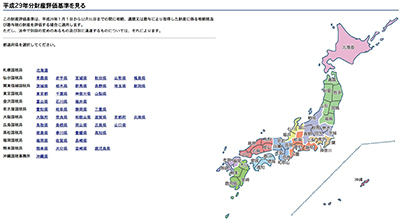

土地の面積については固定資産税納税通知書に、路線価図は国税庁のホームページに記載されていますので確認してください。

参考 No.4604 路線価方式による宅地の評価国税庁倍率方式を使う

中には路線価が定められていない土地があり、その場合は路線価図に掲載がありません。

相続した土地が路線価図に掲載されていなかった場合は、倍率方式で計算する必要がありますので、評価倍率表を確認してください。

評価倍率表は、路線価図と合わせて国税庁のホームページに記載されており、路線価図からクリック一つですぐに表示されます。

評価倍率表で相続した土地の倍率を確認したら、固定資産税評価額に乗じてください。

「固定資産税評価額×倍率」が、土地の相続税評価額です。

建物の相続税評価額は固定資産税評価額と同額

建物の相続税評価額は固定資産税評価額と同額のため、特別な計算は必要ありません。

固定資産税納税通知書に記載されている、建物部分の固定資産税評価額を確認するだけです。

土地の評価額と合算すれば、相続した不動産の相続税評価額が算出できますので、それを元に相続税を計算することができます。

マンションの相続税評価額はどうやって計算するの?

マンションの場合も、土地部分と建物部分を分けて相続税評価額を計算する点は同じです。

ただしマンションの場合、マンション全体の相続税評価額を算出した後に、持分割合に対する評価額を算出する必要があります。

持分割合とは、マンション全体からみた1戸当たりの持分を数値にしたものです。

マンションを購入したときの売買契約書や、登記簿謄本に記載されていますので確認してください。

マンションの場合、土地を所有しているという感覚はないかもしれませんが、土地についても持分割合が与えられており、相続税の対象になりますので注意してください。

固定資産税評価額は実際の時価の7割

固定資産税評価額は、実際の時価(市場で売買取引される価額)の7割を目安に定められています。

そのため相続税評価額をそのまま売却価格にしてしまうと、損をしてしまいますので注意してください。

「固定資産税評価額÷0.7」で、だいたいの売却相場を把握することは可能ですが、売却する前に市場を熟知している不動産会社に査定してもらったほうが良いでしょう。

固定資産税評価額をもとに算出した売却相場には、物件の細かい条件が反映されていないため、実際の売却相場とズレが生じる可能性があります。

法人が相続開始3年以内に取得した不動産の相続税評価額

法人が相続開始3年以内に取得した不動産は、購入したときの価額がそのまま相続税評価額になります。

購入時の価額は固定資産税評価額よりも高いため、相続開始3年以内に購入した不動産を相続した場合には、高額な相続税に注意してください。

このルールは法人が貸家などを購入した場合にのみ適用されるものであるため、基本的に個人には関係ありませんが、相続税対策のために個人が法人化して購入するケースもあります。

個人だと勝手に決めつけず、所有者が法人になっていないかどうか確認したほうが良いでしょう。

土地の相続税評価額は小規模宅地等の特例で少なくできる

土地の相続税評価額は、「小規模宅地等の特例」の適用を受けることで、減らすことができます。

相続税評価額を減らせるということは、当然ながら相続税も減税できるということです。

小規模宅地等の特例とは、「不動産の評価を8割控除してあげます」というもので、非常に高い節税効果が期待できます。

たとえば相続税評価額2,000万円の不動産の場合、2割の400万円に対してのみ課税されます。